グリーン投資減税について教えて下さい。

再生可能エネルギー等を導入する方を対象とした税制優遇措置のこと。

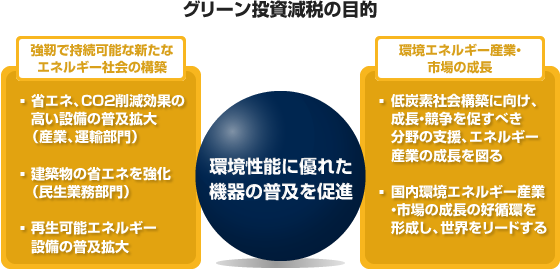

グリーン投資減税は、再生可能エネルギー設備や環境負荷を抑制する設備、省エネルギー設備の取得にかかる費用を3つの方法で償却できるものとし、 設備の導入初期における設置者の経済的負担を軽減することで再エネ設備の導入促進を図ることを目的とした制度です。

グリーン投資減税の概要

適用対象者と期間

青色申告書を提出する個人及び法人で、平成25年4月1日から平成28年3月31日までの間に(即時償却は平成27年3月31日までの期間) 対象設備を取得、製作または建設し、取得、製作または建設した日から1年以内に稼働させた(事業のように供した)場合に適用されます。

適用を受けることによって、設備の取得化学を以下の三つの方法で会計処理することができます。

- 普通償却に加えて、基準取得価額(計算基礎となる価額)の30%相当額を限度として償却できる特別償却

- 中小企業者等のみが対象となる、基準取得価額の7%相当額の税額控除 (供用年度の所得に対する法人税額の20%相当額が限度)

- 平成27年3月31日までの期間内に取得等して、取得価額の全額(100%)を償却する即時償却

太陽光発電システムについては、余剰買取か全量買取かは問わず10kW以上のシステムのみが対象となり、 購入手数料等を含む設備の購入代金、又は製作費(原材料、設備費、制作に従事した従業員の賃金、手当、福利厚生費を含む)に加えて、 引取運賃、荷役費、運送保険料、据付費等が取得価額になると定義されています。

どの償却方法が最もメリットを得られるか?

グリーン投資減税を適用するにあたって、どの償却方法が最も大きなメリットを得られるのかという質問が多く寄せられています。

例として、現金がなく厳しい経営状況下にある企業であれば、30%の特別償却を選択してキャッシュフローの改善を行うべきであると言えますし、 経営状況に問題がなく、安定している企業であれば税額控除を選択したほうが良いでしょう。

このように、どの方法を選択するのが良いかは企業の経営状況や戦略によって異なってくるため、一概には言えません。